Guía de impuestos para inversores en bolsa: tipos, cálculo y consejos

DeGiroResumen ejecutivo: En este artículo se explican los impuestos a pagar al invertir en acciones, ETFs y fondos de inversión en 2023. Se detalla el porcentaje a pagar por dividendos y ganancias patrimoniales obtenidos en la bolsa, así como la compensación de pérdidas y ganancias. Se aclara que los impuestos por plusvalías en ETFs se pagan al hacer la declaración de la renta, y que las retenciones de los impuestos de las participaciones de fondos de inversión se hacen de forma automática. También se mencionan algunos consejos para optimizar los impuestos al invertir.

Impuestos al invertir en acciones, ETFs y fondos de inversión: Lo que debes saber 2023

Invertir en bolsa es una forma popular de hacer crecer el patrimonio. Además de la compra directa de acciones, los inversores también pueden invertir en fondos mutuos y ETF (Exchange-Traded Funds), que son productos financieros que permiten invertir en un conjunto diversificado de acciones. Es una manera bastante efectiva de manejar el capital mobiliario.

Sin embargo, es importante tener en cuenta que en España existen una serie de impuestos que deben ser pagados por los inversores en bolsa al momento de cobrar dividendos por las empresas en cartera o por cuando se venden acciones y participaciones y se obtienen plusvalías. En esta guía completa, vamos a analizar todos los impuestos que se pagan al invertir en bolsa en España y cómo afectan a los fondos de inversión, ETF y acciones.

Artículos relacionados:

- La cuenta corriente N26: la excelencia low cost

- Hemos analizado también el bróker en línea My Investor. Descubre las principales características, ventajas y desventajas y decide cuál es el más adecuado para tus necesidades de inversión.

- Wise Vs Revolut Vs N2

¿Qué es un dividendo?

Antes de adentrarnos en la tributación de los dividendos en bolsa, es importante comprender qué es un dividendo. En pocas palabras, el dividendo es la parte del dinero que una empresa decide repartir entre sus accionistas como forma de remuneración. Es decir, cuando una empresa genera ganancias, puede optar por reinvertirlas en la compañía o distribuirlas entre sus accionistas en forma de dividendos.

Si posees acciones de una empresa que reparte dividendos, recibirás una parte proporcional de ese dinero en función del número de acciones que poseas. Es decir, cuantas más acciones tengas, mayor será la cantidad de dividendos que recibirás.

Pero no hay que olvidar que siempre que ganemos dinero, debemos pagar nuestra parte correspondiente de impuestos a Hacienda. Por lo tanto, si cobramos dividendos de nuestras inversiones en bolsa, deberemos pagar un porcentaje de esas ganancias como impuestos. La tributación de los dividendos es un tema importante a tener en cuenta en nuestras inversiones en bolsa, por lo que es fundamental conocer las implicaciones fiscales para evitar sorpresas desagradables en el futuro.

Tributación de dividendos

En España, los impuestos que debemos pagar por los dividendos cobrados se conocen como IRPF o Impuesto sobre la Renta de las Personas Físicas. Los dividendos tributan como rendimientos del capital mobiliario dentro de las rentas del ahorro, por lo que es fundamental tenerlos en cuenta a la hora de hacer la declaración de la renta.

Actualmente, estos son los porcentajes que se deben pagar por el cobro de dividendos:

- Desde 0 hasta 12.450 euros: retención del 19%.

- Desde 12.450 hasta 20.199 euros: retención del 24%.

- Desde 20.200 hasta 35.199 euros: retención del 30%.

- Desde 35.200 hasta 59.999 euros: retención del 37%.

- Desde 60.000 hasta 299.999 euros: retención del 45%.

- Más de 300.000 euros: retención del 47%.

Es importante destacar que Hacienda no espera a que realicemos la declaración de la renta para cobrar su parte correspondiente. En el momento en que cobramos los dividendos, Hacienda retiene automáticamente el porcentaje que le corresponde. Por ejemplo, si cobramos 100 euros de dividendos, veremos en nuestra cuenta de broker que efectivamente el pago de dividendos ha sido de 100 euros, pero también veremos que el importe neto, es decir, lo que realmente nos ha llegado a la cuenta, es de 81 euros, ya que Hacienda ha retenido el 19% correspondiente.

Por otro lado, si durante el año hemos cobrado más de 6.000 euros en dividendos, deberemos pagar un poco más a Hacienda cuando realicemos la declaración correspondiente, ya que ellos nos habrán retenido el 19%, pero según la tabla, debemos pagar un 21% para los dividendos cobrados a partir de los 6.000 euros y hasta los 50.000 euros. Por lo tanto, es fundamental tener en cuenta la tributación de los dividendos en nuestras inversiones en bolsa, para optimizar al máximo posible tus acciones teniendo en cuenta estos escenarios.

Tributación al comprar acciones de empresas extranjeras.

Cuando se invierte en empresas extranjeras, la tributación se complica un poco más debido a la doble retención que se produce. La forma en que funciona dependerá del mercado donde se invierta y del broker que se utilice, de igual manera el broker o el banco tienen la obligación en la mayoría de los países, de conocer la residencia fiscal de cada cliente y de enviar la información correspondiente al país declarado.

En general, al igual que en el caso de las empresas españolas, los dividendos cobrados de empresas extranjeras también se consideran rendimientos del capital mobiliario y tributan como tal. Sin embargo, en algunos países existe una retención fiscal en origen, es decir, la empresa extranjera retiene una parte del dividendo que paga a sus accionistas antes de que este llegue a sus cuentas.

En esos casos, se debe solicitar la devolución del exceso de retención fiscal en origen en la declaración de la renta. Además, es importante tener en cuenta los tratados fiscales internacionales entre España y otros países, ya que pueden establecer ciertas exenciones o reducciones en la retención fiscal aplicable a los dividendos cobrados de empresas extranjeras.

Tributación en Fondos de Inversión y ETF: cómo funciona

En el caso de los fondos de inversión y los ETF, el asunto de la tributación es similar al de las acciones. Estos instrumentos financieros pueden ser de acumulación, es decir, no reparten dividendos, o de distribución, en cuyo caso sí reparten dividendos. En el caso de que los fondos o ETF repartan dividendos, el funcionamiento es el mismo que en el caso de las acciones, es decir, se aplican los mismos porcentajes de impuestos y retenciones. Es importante tener en cuenta que la tributación de los fondos y ETF se realiza en el momento en que se venden las participaciones y se obtienen las ganancias, no en el momento en que se producen los dividendos, ya que estos son reinvertidos automáticamente en el fondo o ETF.

Es pertinente destacar que, al igual que ocurre con los dividendos, los intermediarios financieros retienen en el momento de la venta una parte de la ganancia obtenida para adelantar el pago de impuestos. Por tanto, al realizar la declaración de la renta, deberás tener en cuenta estas retenciones y ajustar el importe a pagar en consecuencia.

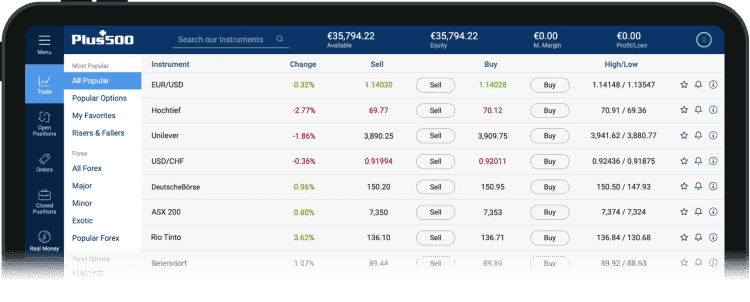

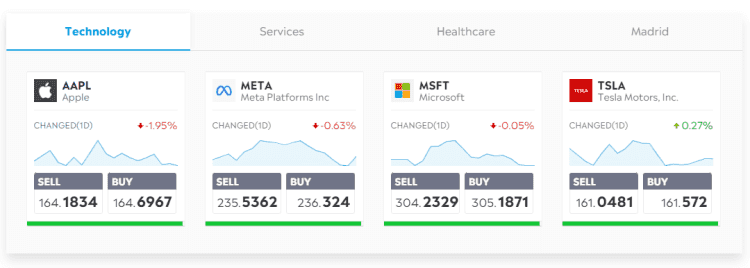

¿Estás buscando un bróker en línea para manejar tus inversiones? Estos son sólo algunos de los que hemos probado para ti:

Tributación de plusvalías

Cuando invertimos en la bolsa, ya sea en acciones, fondos de inversión o ETF, sólo se debe pagar impuestos cuando se vende el producto. Los impuestos se calculan y pagan en función del beneficio obtenido. Es decir, si vendemos a un precio superior al que compramos, habrá una plusvalía y deberemos pagar impuestos por ello. En España, el impuesto que se debe pagar por las plusvalías obtenidas se llama Impuesto sobre la Renta de las Personas Físicas (IRPF). El tipo impositivo dependerá de la ganancia obtenida y del tiempo que se haya mantenido la inversión.

Además, es importante tener en cuenta que si se vende con pérdidas, es posible compensarlas con las ganancias obtenidas en otras operaciones del mismo año. Por ejemplo, si se venden acciones con pérdidas de 1000 euros, pero se venden otras acciones con ganancias de 2000 euros, se puede compensar la pérdida con la ganancia y solo tendría que pagar impuestos sobre las ganancias netas de 1000 euros. Recuerda tener en cuenta que las pérdidas solo se pueden compensar con ganancias del mismo tipo de producto financiero y en el mismo año fiscal. Es decir, las pérdidas de acciones se pueden compensar con las ganancias obtenidas de la venta de otras acciones en el mismo año fiscal.

SwissQuote el bróker en línea con los beneficios suizos.

Cómo tributan tus acciones cuando obtienes ganancias - Ejemplo práctico

Al invertir en la bolsa y obtener beneficios por la venta de acciones, es importante conocer cómo tributan estas ganancias. Para ilustrar el proceso, tomemos como ejemplo una inversión en acciones por un monto de 10.000 euros, que luego de un tiempo se vende generando un beneficio de 10.000 euros adicionales. Al tratarse de una ganancia, deberá abonarse el impuesto correspondiente.

En concreto, el beneficio obtenido se calcula restando el valor de venta al valor de compra de las acciones. En el caso del ejemplo propuesto, se tendría una ganancia de 10.000 euros. Este beneficio estaría sujeto al impuesto de la renta de las personas físicas (IRPF).

El impuesto a pagar por la ganancia obtenida estaría compuesto por dos tramos impositivos: un 19% sobre los primeros 6.000 euros obtenidos, lo que equivale a un monto de 1.140 euros, y un 21% sobre los 4.000 restantes, lo que daría un total de 840 euros. En consecuencia, el total a pagar sería de 2.180 euros.

Es importante tener en cuenta que, si se hubiese obtenido pérdidas en otras operaciones del mismo año fiscal, se podrían compensar con las ganancias obtenidas en la venta de acciones. Asimismo, es fundamental llevar un registro detallado de las operaciones realizadas, para poder efectuar el cálculo de los impuestos de manera precisa.

5 puntos a tener en cuenta al momento de realizar la declaración de la renta

- Los beneficios obtenidos por operaciones de compraventa en bolsa tributan como ganancias patrimoniales dentro de las rentas del ahorro.

- Estos beneficios deben tenerse en cuenta a la hora de hacer la declaración de la renta.

- En el caso de las acciones y ETF, no se pagan impuestos por las plusvalías obtenidas hasta que no se realiza la declaración de la renta.

- Por otro lado, cuando se venden participaciones de un fondo de inversión con beneficios, los impuestos se pagan en el momento, ya que hacienda aplica una retención del 19% de forma automática.

- Si es necesario y corresponde, se ajustaría la diferencia en la declaración de la renta.

Compensación de Pérdidas y Ganancias Patrimoniales

Por último, que queremos dejarte esta información valiosa. ¿Qué ocurre si tenemos algunas operaciones con las que hemos ganado dinero, pero, por lo contrario, tenemos otras con las que hemos perdido?

La compensación de pérdidas y ganancias patrimoniales nos permite pagar impuestos solo por las ganancias reales obtenidas en nuestras inversiones. Si hemos ganado dinero en una operación, pero hemos perdido en otra, podemos restar la pérdida de la ganancia y pagar solo por las ganancias netas.

En otras palabras, tenemos que sumar todas las ganancias obtenidas con nuestras operaciones y restarle todas las pérdidas para saber cuánto hemos ganado realmente. A partir de ahí, se pagarán los impuestos correspondientes.

Imagina que has invertido en bolsa y has ganado 5.000 euros realizando algunas operaciones, pero, por otro lado, has perdido 2.000 euros en otras. Cuando hagas la declaración de la renta, podrás compensar las ganancias y las pérdidas, y, por lo tanto, te quedaría un beneficio procedente de tus inversiones de 3.000 euros, sobre los que deberás pagar los impuestos.

Compensación entre perdidas de una inversión y la ganancia de otra con un máximo de 25% - Ejemplo práctico

Como lo hemos mencionado anteriormente, al invertir en la bolsa de valores, los inversores pueden obtener beneficios, pero también pueden sufrir pérdidas. En el caso de tener algunas operaciones que generan ganancias y otras que generan pérdidas, es importante conocer el concepto de compensación de pérdidas y ganancias patrimoniales. Este concepto permite que solo se paguen impuestos por los beneficios reales obtenidos por las inversiones. Así, se pueden restar las pérdidas de las ganancias para pagar solo por las ganancias netas. Sin embargo, hay un límite del 25% en la compensación de pérdidas, lo que significa que solo se pueden compensar hasta un máximo del 25% de las ganancias obtenidas.

Veamos un ejemplo práctico para entender mejor este concepto.

Imagina que en el año fiscal 2023 has obtenido ganancias por valor de 20.000 euros en operaciones con acciones de una empresa, pero también has tenido pérdidas por valor de 8.000 euros en operaciones con acciones de otra empresa. En este caso, podrás compensar las pérdidas con las ganancias y solo pagarás impuestos por la cantidad restante, que en este caso sería de 12.000 euros.

Sin embargo, debes tener en cuenta que la compensación de pérdidas y ganancias patrimoniales tiene un límite máximo del 25%. Es decir, si tus pérdidas superan el 25% de tus ganancias, solo podrás compensar hasta ese límite y el resto deberás declararlo como pérdida patrimonial en tu declaración de la renta. Por ejemplo, si en este mismo caso tus pérdidas hubieran sido de 12.000 euros en lugar de 8.000, solo podrías compensar hasta 5.000 euros (25% de tus ganancias) y tendrías que declarar los 7,000 euros restantes como pérdida patrimonial.

La misión de Guia del Consumidor, es ayudarte gratuitamente a tomar la mejor decisión de compra

© Guia del Consumidor 2022