Cómo elegir el mejor Robo Advisor: consejos y recomendaciones

Los mejores Robo Advisors de España: análisis y comparativa

En la era de la tecnología, la inversión automatizada se ha convertido en una tendencia cada vez más popular entre los inversores. Los Robo Advisors son plataformas digitales que utilizan algoritmos y modelos matemáticos para proporcionar asesoramiento financiero personalizado a los usuarios. En este artículo, analizaremos los mejores Robo Advisors disponibles en España y sus características principales.

Artículos relacionados:

- Conoce a fondo la fiscalidad en fondos de inversión. Te contamos todo lo que necesitas saber.

- eToro, el bróker en línea que hemos probado y te puede interesar. Lee nuestra reseña completa.

- DeGiro, un bróker Online muy popular. Te contamos nuestras opiniones en nuestra reseña.

¿Qué son los Robo Advisors?

Los Robo Advisors se han convertido en una alternativa popular y eficiente para los inversores que buscan una solución automatizada y rentable para administrar su dinero. A diferencia de los asesores financieros tradicionales, los Robo Advisors no involucran una interacción personal con el cliente. En su lugar, utilizan algoritmos y modelos matemáticos para generar recomendaciones de inversión y administrar los activos de los usuarios de manera eficiente.

Los algoritmos utilizados por los Robo Advisors se basan en el análisis de grandes cantidades de datos y la identificación de patrones y tendencias en los mercados financieros. Esto les permite generar recomendaciones de inversión personalizadas que se ajustan al perfil de riesgo y a los objetivos de inversión del cliente. Además, los Robo Advisors son capaces de administrar activos de manera eficiente y mantener un nivel adecuado de diversificación en la cartera del cliente.

Ventajas de los Robo Advisors

Los Robo Advisors son una alternativa cada vez más popular para la inversión automatizada. Ofrecen una serie de ventajas para los inversores que buscan una solución eficiente y rentable para administrar su dinero. A continuación, presentamos algunas de las ventajas más importantes:

- Comisiones más bajas: En general, los Robo Advisors tienen comisiones más bajas que los asesores financieros tradicionales. Al no involucrar una interacción personal, los costos de operación son menores, lo que se traduce en comisiones más bajas para el cliente. Esto se convierte en una opción atractiva para los inversores que buscan reducir los costos y maximizar la rentabilidad de sus inversiones.

- Accesibilidad: Estos buscan democratizar la inversión y hacerla más accesible para todos. Los inversores pueden abrir una cuenta y comenzar a invertir con una cantidad mínima de dinero. Además, los Robo Advisors suelen ofrecer una interfaz fácil de usar y herramientas de seguimiento de la inversión en tiempo real, lo que hace que la inversión sea más accesible y transparente para los clientes.

- Personalización: Estos robots utilizan algoritmos y modelos matemáticos para generar recomendaciones de inversión personalizadas que se ajustan al perfil de riesgo y a los objetivos de inversión del cliente. Esto significa que cada inversor recibe una cartera de inversión única y personalizada que se adapta a sus necesidades específicas.

- Eficiencia: Son capaces de administrar activos de manera eficiente y mantener un nivel adecuado de diversificación en la cartera del cliente. Utilizan algoritmos para monitorear y ajustar la cartera del cliente en tiempo real, lo que significa que no hay necesidad de realizar ajustes manuales o seguimiento constante.

- Transparencia: Suelen ofrecer herramientas de seguimiento de la inversión en tiempo real, lo que hace que la inversión sea más transparente para los clientes. Además, suelen ofrecer información clara sobre las comisiones y costos asociados con la inversión, lo que permite a los inversores tomar decisiones informadas sobre su inversión.

Desventajas de los Robo Advisors

A pesar de que los Robo Advisors ofrecen muchas ventajas, también tienen algunas desventajas que los inversores deben tener en cuenta antes de decidirse por esta opción de inversión automatizada. A continuación, presentamos algunas de las desventajas más importantes de los Robo Advisors:

- Falta de interacción personal: A diferencia de los asesores financieros tradicionales, los Robo Advisors no ofrecen una interacción personal con el inversor. Si bien esto puede ser una ventaja en términos de costos, algunos inversores pueden preferir la posibilidad de hablar con una persona real y recibir asesoramiento personalizado sobre su situación financiera.

- Limitaciones en la personalización: A pesar de que los Robo Advisors ofrecen cierto grado de personalización, esta personalización tiene limitaciones en comparación con la personalización que puede ofrecer un asesor financiero humano. Los Robo Advisors se basan en algoritmos y modelos matemáticos, lo que significa que no pueden tener en cuenta ciertos factores subjetivos que pueden influir en la decisión de inversión de un inversor.

- Falta de flexibilidad: Los Robo Advisors suelen tener una gama limitada de opciones de inversión. Si bien esto puede ser beneficioso para los inversores que buscan una solución simple y rentable, aquellos que buscan opciones de inversión más específicas pueden encontrar que los Robo Advisors no se ajustan a sus necesidades.

- Riesgo de errores técnicos: Como cualquier tecnología, los Robo Advisors pueden presentar fallas técnicas que pueden afectar negativamente a los inversores. Si bien los Robo Advisors están diseñados para minimizar el riesgo de errores, aún existe la posibilidad de que ocurran errores técnicos que afecten a la cartera del inversor.

- Falta de experiencia humana: Los Robo Advisors carecen de la experiencia humana y la intuición que puede ofrecer un asesor financiero humano. Si bien los algoritmos y modelos matemáticos pueden ser muy efectivos para tomar decisiones de inversión, no pueden reemplazar por completo la experiencia y el juicio de un asesor financiero humano experimentado.

Los 3 mejores Robo Advisors de España

A continuación, presentamos una comparativa de los mejores Robo Advisors disponibles en España, basados en factores como la calidad de la plataforma, la oferta de productos, la rentabilidad histórica, las comisiones y los requisitos de inversión mínimos:

Indexa Capital: con un mínimo de inversión de 1.000 euros, Indexa Capital ofrece una cartera de fondos indexados diversificada y una comisión anual del 0,68% hasta 100.000 euros de inversión. Además, ofrece un servicio de asesoramiento telefónico y por correo electrónico.

Finizens: con un mínimo de inversión de 10.000 euros, Finizens ofrece una cartera diversificada de fondos indexados y ETFs, y una comisión anual del 0,48% hasta 100.000 euros de inversión. Además, ofrece un servicio de asesoramiento telefónico y por correo electrónico.

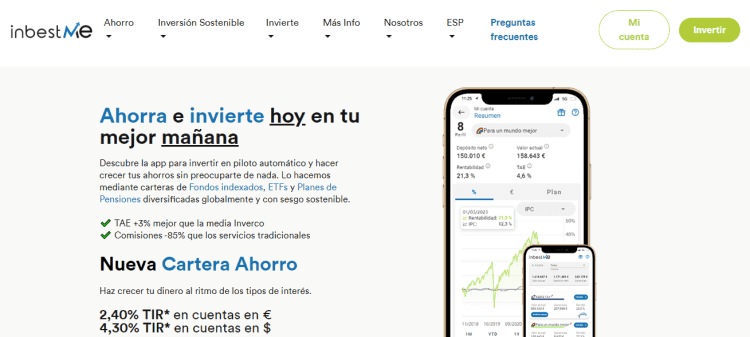

InbestMe: con un mínimo de inversión de 1.000 euros, InbestMe ofrece una cartera de fondos indexados diversificada y una comisión anual del 0,60% hasta 100.000 euros de inversión. Además, ofrece un servicio de asesoramiento personalizado y una plataforma en línea fácil de usar.

Análisis de cada Robo Advisor

Indexa Capital

Indexa Capital es una de las plataformas de Robo Advisors líderes en el mercado español, que se enfoca en ofrecer una experiencia de inversión automatizada de alta calidad y un servicio de asesoramiento financiero asequible y personalizado. Esta fintech destaca por su enfoque en la diversificación de los activos de los inversores a través de una cartera de fondos indexados cuidadosamente seleccionados, que se adaptan al perfil de riesgo de cada cliente.

Estas son algunas de sus principales características:

- Estructura de comisiones competitiva y transparente: comisión anual del 0,68% hasta 100.000 euros de inversión y se reduce a medida que aumenta la cantidad de dinero invertido.

- Plataforma fácil de usar e intuitiva: permite a los usuarios controlar y monitorear sus inversiones en todo momento.

- Servicio de atención al cliente personalizado: a través de correo electrónico y teléfono.

- Sólido historial de rentabilidad y desempeño: basado en su filosofía de inversión de largo plazo y en la selección de los mejores fondos indexados en el mercado.

- Política de transparencia en cuanto a comisiones y costes: permite a los inversores conocer de manera clara y precisa los gastos asociados a su inversión.

- Opción atractiva y confiable para aquellos que buscan una solución de inversión automatizada, eficiente y rentable.

Finizens

Finizens es otro de los principales Robo Advisors de España y de los más populares también. Ofrece una cartera diversificada de fondos indexados y ETFs, y una comisión anual del 0,48% hasta 100.000 euros de inversión. Su plataforma en línea es intuitiva y fácil de usar, y también ofrece un servicio de asesoramiento telefónico y por correo electrónico. Finizens tiene una rentabilidad histórica sólida y una política transparente en cuanto a las comisiones.

Estas son algunas de sus principales características:

- Ofrece una solución de inversión personalizada basada en los objetivos del cliente y su perfil de riesgo.

- Su cartera de inversión está diversificada en una amplia variedad de clases de activos y fondos indexados de bajo coste, con un enfoque en el largo plazo y la minimización de riesgos.

- Ofrece una comisión anual del 0,48% hasta 100.000 euros de inversión, y se reduce a medida que aumenta la cantidad de dinero invertido.

- Cuenta con una plataforma en línea intuitiva y fácil de usar, que permite a los usuarios monitorear y ajustar sus inversiones en cualquier momento.

- También cuenta con un servicio de atención al cliente a través de correo electrónico y teléfono, para brindar una atención personalizada y eficaz.

- Su sistema de rebalanceo automático ayuda a mantener la cartera de inversión equilibrada en todo momento.

- Finizens cuenta con una sólida rentabilidad histórica, respaldada por su enfoque en la diversificación y la inversión a largo plazo.

- Ofrece herramientas de planificación financiera y simulación de escenarios para ayudar a los usuarios a planificar sus objetivos financieros y tomar decisiones informadas.

InbestMe

InbestMe es un Robo Advisor que ofrece una cartera de fondos indexados diversificada y una comisión anual del 0,60% hasta 100.000 euros de inversión. También ofrece un servicio de asesoramiento personalizado, lo que lo hace una buena opción para aquellos que buscan un enfoque más personalizado en su inversión. Su plataforma en línea es fácil de usar y cuenta con una política transparente en cuanto a las comisiones.

Algunas de sus principales características son:

- Ofrece una cartera de inversión personalizada y diversificada, basada en el perfil de riesgo y los objetivos de cada inversor.

- La plataforma utiliza un enfoque de inversión pasiva y de largo plazo, basado en la teoría de cartera moderna y en la selección de fondos indexados de baja comisión.

- InbestMe cuenta con un equipo de asesores financieros profesionales, que brindan asesoramiento y seguimiento personalizado a los clientes.

- La comisión anual de InbestMe varía entre el 0,68% y el 0,95%, dependiendo del tipo de cartera y el monto de la inversión.

- La plataforma ofrece una experiencia de usuario sencilla e intuitiva, con herramientas de seguimiento y análisis en tiempo real.

- Cuenta con una política de transparencia en cuanto a las comisiones y costes asociados a la inversión, lo que permite a los inversores conocer de manera clara y precisa los gastos implicados en su inversión.

- Ofrece un enfoque personalizado para la inversión ética y sostenible, con la posibilidad de elegir carteras que se ajusten a los criterios ESG (medio ambiente, social y gobernanza).

Consejos para elegir el mejor Robo Advisor

A la hora de elegir el mejor Robo Advisor para tus necesidades de inversión, es importante tener en cuenta factores como la calidad de la plataforma, la oferta de productos, la rentabilidad histórica, las comisiones y los requisitos de inversión mínimos. También es importante considerar el nivel de asesoramiento que deseas recibir, ya que algunos Robo Advisors ofrecen un enfoque más personalizado que otros. Además, es importante tener en cuenta tu perfil de riesgo y tus objetivos de inversión a largo plazo.

Sigue estos 7 consejos prácticos para elegir tu Robo Advisor:

- Evalúa la calidad de la plataforma: Asegúrate de que la plataforma del Robo Advisor sea intuitiva y fácil de usar. Además, verifica que la plataforma tenga una buena seguridad en línea y que esté disponible en todos los dispositivos que necesites.

- Revisa la oferta de productos: Asegúrate de que el Robo Advisor ofrezca una amplia gama de productos de inversión, incluyendo fondos indexados y ETFs. De esta manera, podrás diversificar tus inversiones y reducir el riesgo.

- Considera la rentabilidad histórica: Revisa el historial de rentabilidad del Robo Advisor y compáralo con otras opciones en el mercado. Asegúrate de que el Robo Advisor tenga una rentabilidad consistente a largo plazo.

- Analiza las comisiones: Revisa las comisiones y costos asociados con la inversión en el Robo Advisor. Asegúrate de que las comisiones sean competitivas y que no afecten significativamente la rentabilidad de tus inversiones.

- Verifica los requisitos de inversión mínimos: Asegúrate de que el Robo Advisor no tenga requisitos de inversión mínimos que estén por encima de tu presupuesto.

- Considera el nivel de asesoramiento: Si necesitas un mayor nivel de asesoramiento, asegúrate de que el Robo Advisor que elijas tenga un enfoque más personalizado y ofrezca asesoramiento telefónico o por correo electrónico.

- Considera tu perfil de riesgo: Asegúrate de que el Robo Advisor ofrezca opciones de inversión que se ajusten a tu perfil de riesgo y tus objetivos de inversión a largo plazo.

Reflexión final y conclusiones

Los Robo Advisors son una forma conveniente y rentable de invertir en los mercados financieros, especialmente para aquellos que buscan una solución automatizada y fácil de usar. En España, hay varios Robo Advisors disponibles, cada uno con sus propias características y ventajas. Al elegir un Robo Advisor, es importante tener en cuenta tus necesidades de inversión, tu perfil de riesgo y tus objetivos a largo plazo. Con la selección correcta, los Robo Advisors pueden ayudarte a construir una cartera diversificada y rentable a largo plazo.

La misión de Guia del Consumidor, es ayudarte gratuitamente a tomar la mejor decisión de compra

© Guia del Consumidor 2022